収入より支出が多いというのは、多くの人が抱える悩みの1つです。生活していく上で、お金の管理は重要ですが、思うようにいかないことも多いものです。Yahoo!知恵袋にも、このような問題に関する質問が数多く寄せられています。ここでは、それらの質問と回答を通して、収支バランスを改善するためのヒントを探ってみましょう。

■借金の見直しで人生が良くなる!?

離職や収入減などで月々の支払いが厳しくなったとき、借金相談が早ければ早いほど「払う利息分を返済に充てられる」ので借金苦を脱出できます。

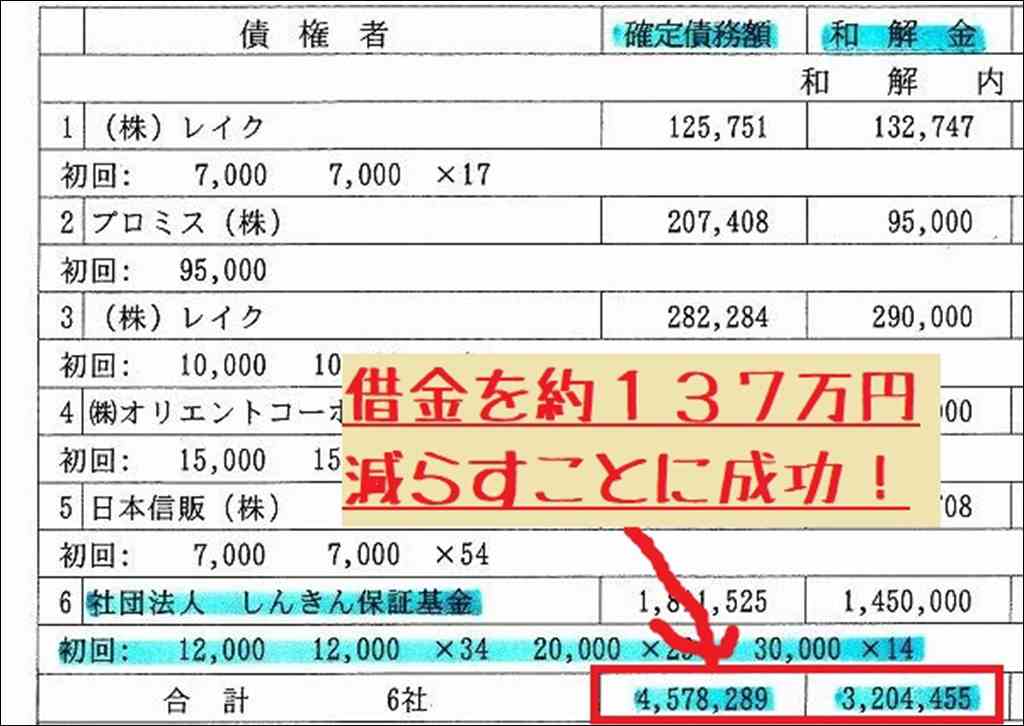

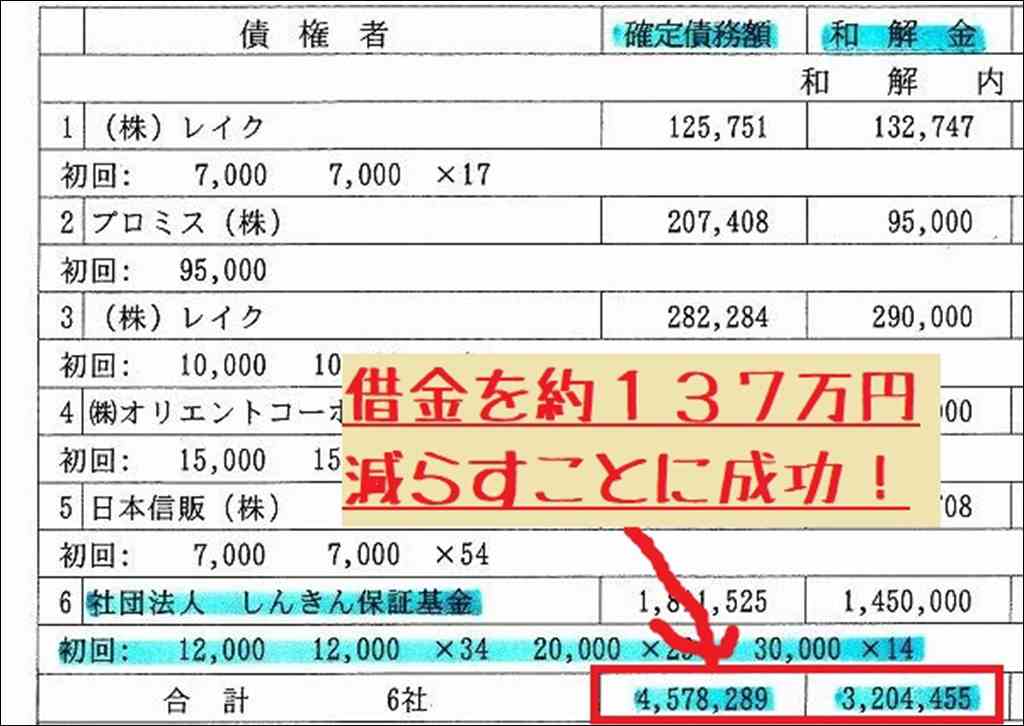

以下は身内が20年ほど前に借金相談を依頼したときにもらった報告書で、借金相談で支払額を約137万円、月の支払額は10万円から5万円台に減らせました。

一方で、借金減額は新しくカードが数年間作れないといったデメリットはありますが、これは一定期間経過後は解消されます。

借金支払いがきついときは、借金と支払いがいくら減るのか試してみてください。

無料・匿名で診断できます。

給料より支払いが多い?知恵袋体験談まとめ

給料より支払いが多いことについて知恵袋での質問と回答をまとめました。

このページでは、知恵袋記事をもとに解説を作成しています。

元記事を見たい方は以下にリンクを出すのでそれぞれ参照してください。

- 収入より支払いが多すぎて。みなさんはどうですか

- 収入よりも支出のが多い事は普通に

- 来月の支払いを計算したら給料のほとんどを使うことになって

- カードの引き落としが20万越えたとか、給料より多いっていう

- ほとんど毎月支出の方が多いです、どうしたらいいのだろうか

具体的な事例①:「収入よりも支出のが多い事は普通にありますか?」

月収が10万円代など比較的低い場合、車検や家電の買い替えといった一時的な出費で、その月の支出が収入を上回ることはよくあります。ただし、問題はそれが常態化することです。特別費は計画的に積み立てて備え、年間トータルでの収支バランスを黒字に保つことが肝心です。むやみな浪費を続ければ、いずれ生活が破綻しかねません。支出超過は一時的なら問題ありませんが、慢性的な赤字体質は早期の改善が必要不可欠と言えるでしょう。

質問者の状況

質問者は、月収が10万円代と明示しています。この収入レベルだと、車検や家電の買い替えなどの特別費で支出が収入を上回る事態を心配しているようです。車検や家電の買い替えは、一時的に多額の出費を強いられるため、月収10万円代では賄いきれない可能性が高いです。

支出超過は一時的なら問題なし

ベストアンサーでは、「その月の収支だけを見れば赤字になることは多々ある」と述べています。ただし、重要なのは特別費を織り込んだ年間トータルの収支バランス。自動車の保険料なども、月々の貯蓄して備えておけば、一時的な支出超過も問題ないと説明しています。

年間黒字でも浪費は危険

他の回答では、特別費による一時的な赤字は年間で調整可能としつつも、むやみな浪費は危険だと指摘する意見もみられました。「無計画に生きる人は少数派」「(浪費を続ければ)生活は荒む」といった警鐘を鳴らす声もあります。支出超過が常態化すれば、生活は破綻しかねないという危機感の表れでしょう。

具体的な事例②:「来月の支払いを計算したら給料のほとんどを使うことに…」

家賃、携帯代、ローン返済など固定費の占める割合が高いのが支出超過の主因のようです。家計再建には、これら固定費の削減が急務と言えます。外食や趣味の課金など不要不急の出費は思い切って削り、むしろ節約で浮いたお金をローンの繰上返済に回すのも賢明です。どうしても足りない場合は、友人への返済の猶予を申し入れ、ひとまず食費など最低限の生活費だけは確保する方が無難でしょう。

質問者の支出内訳

質問者の支出内訳は以下の通りです。

- 家賃(水道込):4万円

- 携帯代等:4万6千円

- 友人への返済:3万円

- 自動車学校ローン:2万2千円

- クレジットカード支払い:6千円

- 光熱費(ガス電気):9千円

手取り15万円に対し、支払い額が14万5千円に上り、生活費があまり残らない状況です。

食費節約と返済猶予交渉を

ベストアンサーでは、外食を控えめにして食費を節約するよう提案しています。具体的には、1万5千円程度に抑えることを提言。また、友人への返済は猶予交渉をするのも一案だとしています。その分を食費に回せば、当面の生活費は確保できるという考えです。

ローン返済が重荷に

携帯代の高さや自動車学校ローンの返済負担の重さを問題視する意見が目立ちます。「携帯代は家族4人分のスマホ代に相当」「免許は取り終わったのだからローンを組むべきではなかった」など、借り入れ過多を批判する声もあります。ローンの一括返済資金を捻出するために、「親からの援助」を選択肢に挙げる回答もみられました。

具体的な事例③:「ほとんど毎月支出の方が多い。どうしたらいい?」

こうした状況を打開するには、支出の削減と収入アップの両にらみで臨むことが肝要です。まずは家計簿をつけるなどして、浪費の原因を見極め、節約の徹底を。そのうえで、本業での昇給・昇進を目指すか、副業にチャレンジして収入面の底上げも図りましょう。ただし、副業一本で即座に稼げるわけではありません。地道なスキルアップを続け、長期的な視点で取り組む心構えが大切です。何より重要なのは、支出が収入の範囲内に収まるよう常に意識を払い続けることです。

副業と支出見直しの両輪で

ベストアンサーでは、本業の収入では足りない分を副業で補うことを提案しています。ただし、副業だけでは不十分で、支出の見直しと節約努力を並行して進めることが重要だと強調。家計簿アプリなどを活用して、浪費やストレス買いの原因を突き止め、改善を図るよう促しています。

本業収入アップか副業が必須

他の回答でも、収支改善には本業の収入アップか副業が不可欠だという認識で一致しています。「昇進や転職活動で収入UPを」「副業のスキルを地道に身につける」など、具体的な方策も示されています。一方で、「収入を上げるより支出を減らすほうが楽」との指摘も。欲しいものを何でも買っていたのでは家計は破綻するとし、支出管理の重要性を説く意見も目立ちました。

以上、Yahoo!知恵袋の具体的な事例を通して、収入より支出が多くなるパターンとその対処法を詳しく見てきました。一時的な支出超過は年間で調整できるものの、浪費の累積は破綻のリスクにつながります。ローン返済の負担を減らし、固定費を削減する努力が欠かせません。

収支バランスの改善には、副業で収入を上げつつ、節約による支出の抑制を地道に続けることが肝要です。家計簿での把握と、計画的な予算管理を通じて、健全な家計を目指していきたいものです。

まとめ

Yahoo!知恵袋の質問と回答を見ていくと、収支が合わないのは計画性の問題だということが分かります。重要なのは、年間トータルで黒字になるよう調整すること。携帯代など固定費の見直しや節約に努め、やむを得ない出費は先送りの交渉も必要です。

また、副業にチャレンジして収入アップを図ることも有効な対策の1つ。しかし、何よりも支出を収入の範囲内に抑えるという基本を守ることが何より肝要です。計画的で規律あるお金の管理を心がけて、健全な家計を目指しましょう。

借金相談は早いほうが得って本当!?

借金問題は誰にでも起こることで、昔ほど恥ずかしいことではありません。

というのも、ネットで検索すると有名人や芸能人でも結構債務整理している人は多いです。「芸能人 債務整理した人」

一方で、借金相談は早いほうが得で、人生で使えるお金を考えると、恥ずかしいと考えるよりも実利を取った方が賢いともいえます。

昔よりも借金相談が身近になったのは、実際そう考える方が増えているからなのかもしれません。

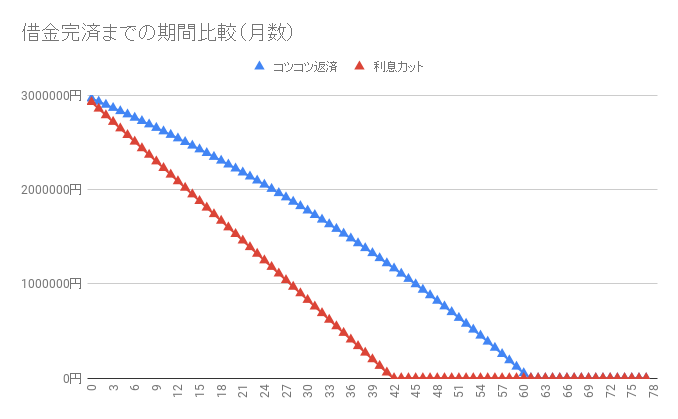

以下は、300万円を高利で借りたときに、返済額を固定して「任意整理をして利息カットをした場合(赤線)」と「普通に返した場合(青線)」の比較グラフです。

シミュレーション | |

| 利率15%:返済回数 | 62ヶ月 |

| 利息カット:返済回数 | 43ヶ月 |

| 完済まで短縮期間 | 19ヶ月 |

| 総支払い利息額 | 1,323,461円 |

お金を借りてすぐに任意整理するという場面はほとんどないですが、利息を払うことで19ヶ月も返済期間が変わってくることが分かります。

とはいえ、これは極端なシミュレーションですので、実際に任意整理をした場面を解説します。

【体験談】身内が行った借金減額相談

以下は、ページ始めで紹介した身内の借金減額報告書です。

身内の者は、任意整理によって「借金支払総額は4,578,289円から3,204,455円」に減り、「月の支払い額は10万円から5万円台」になったので、かなり生活が楽になりました。

また、事務所に任意整理を依頼すると取り立てや督促が止まるために、精神的なストレスも大きく減らすことができました。

生活が厳しい状況では、1ヶ月分の利息を節約できるだけでも十分に価値があります。

まずは利息カットで借金支払額がいくら減るのかだけでもネットから確認してみてください。

相談は無料です。